Tempo de leitura: 2 minutos

Transcrição

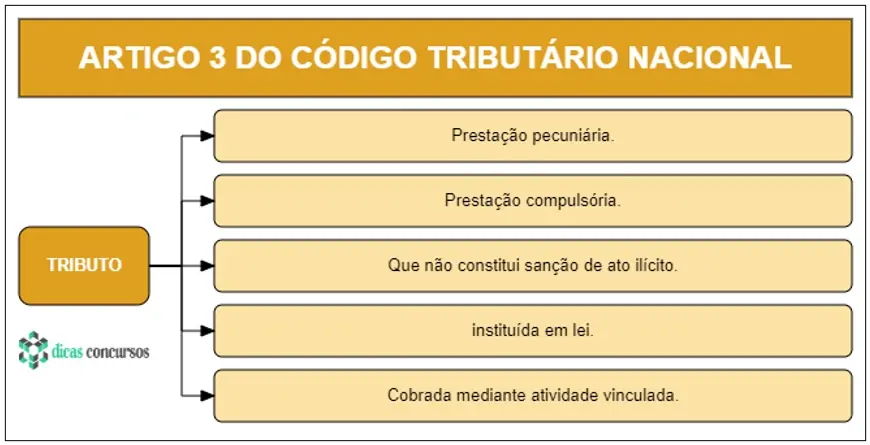

Art. 3º Tributo é toda prestação pecuniária compulsória, em moeda ou cujo valor nela se possa exprimir, que NÃO constitua sanção de ato ilícito, instituída em lei e cobrada mediante atividade administrativa plenamente vinculada.

Esquema

Comentários

Os comentários que se seguem foram feitos por Aliomar Baleeiro e Misabel Abreu Machado Derzi:

Tributo

O CTN adotou a teoria segundo a qual tributos se caracterizam pelo caráter compulsório e, para distingui-los das multas e penalidades, inseriu a cláusula “que não constitua sanção de ato ilícito”.

Não são tributos, quer do ponto de vista teórico, quer do jurídico, no Brasil, as prestações de caráter contratual, como os “preços” (quase privados, públicos e políticos). Na doutrina brasileira, já se entendia do mesmo modo e, em geral, acolhia-se a divisão tripartida dos tributos hoje consagrada no art. 5º do CTN.

Em princípio, o tributo é decretado e calculado em moeda.

Compulsoriedade

Os tributos situam-se, portanto, entre os ingressos coativos. Esse sempre foi o requisito essencial com que a jurisprudência diferenciou as taxas, como espécie tributária, dos preços e tarifas (atributários). A ausência de compulsoriedade também afastou o caráter tributário do chamado “seguro-apagão”.

Indenizações e demais compensações financeiras

Embora sendo compulsórias, as espécies tributárias guardam a sua especificidade, pois as indenizações ou compensações de toda natureza, ainda que inexistente a prévia ilicitude, não são tributos, tampouco o são as entradas sancionatórias, impostas à prática de ato ilícito.

Atividade Administrativa plenamente vinculada

Finalmente, os tributos têm destinação pública, pois são “cobrados mediante atividade administrativa plenamente vinculada”. Essa a regra. As exceções estão consignadas na Constituição, como o produto das taxas e emolumentos cartorários, reconhecidos como tributos pelo Supremo Tribunal Federal. Mas o produto arrecadado pode ser apropriado privadamente pelo titular (notário ou tabelião) das serventias, conforme consente a Constituição (art. 236).

Assim, a zona cinzenta, que sempre obscureceu a clareza do conceito do art. 3º, que comentamos, não abrange mais as contribuições e os empréstimos compulsórios, inquestionavelmente absorvidos pelo campo de abrangência dos tributos.

A Constituição da República, de 1988, como já observamos, afastou a jurisprudência do STF que marcara a hesitação existente no período anterior quanto ao caráter tributário dos empréstimos compulsórios e das contribuições sociais.

Hoje, a Dogmática e a jurisprudência de nossos tribunais superiores reconhecem, para todos os efeitos, a natureza de tributo tanto às contribuições gerais e especiais, como ainda aos empréstimos compulsórios, aplicando-lhes as normas do Código Tributário Nacional, inclusive os prazos decadenciais e prescricionais de cobrança.

REFERÊNCIA

BALEEIRO, Aliomar; ABREU MACHADO DERZI, Misabel. Direito tributário brasileiro. 14. ed. rev. atual. e aum. Rio de Janeiro: Forense, 2018.

LEIA MAIS:

⇒ Resumo de Direito Administrativo

⇒ Resumo de Direito Constitucional

⇒ Resumo de Direito Processual Civil